Можно ли снять страховую часть пенсии. Как получить накопительную пенсию: кто может забрать и на каких условиях

С началом пенсионной реформы в обиход вошло понятие «накопительная часть трудовой пенсии». Несмотря на длительность истории, многие моменты программы продолжают оставаться непонятным. К примеру, возможно ли получить и кто это может сделать.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Накопительная часть пенсии: что такое, кто может получить

Лица, которые достигли нетрудоспособного возраста и являются застрахованными, имеют право претендовать на выделение им социального обеспечения в виде трудовой пенсии.

Вплоть до 2015 года пенсионное обеспечение формировалось в виде 22% от заработной платы, которые отчислялись работодателем.

Эта сумма делилась на:

- 16% отдавались в пользу страховой части;

- 6% распределялись каждым будущим пенсионером – накопительная часть.

Накопительная часть пенсии представляет собой сумму, которая состоит из взносов руководителя/владельца предприятия, на котором трудится будущий пенсионер, и прибыли, получаемой в результате вложения, инвестирования.

Управлять накопительной частью (НЧ) согласно действующему законодательству можно посредством:

- Государственной управляющей компании (УК) – в случае, если ПН (пенсионные накопления) остаются в Пенсионном фонде;

- Частной УК – место «приписки» – ПФ, но управлять ими будет негосударственная организация, имеющая соответствующее право. Привлекательность варианта – высокая доходность;

- Негосударственным пенсионным фондом (НПФ) – пенсионные накопления (ПН) хранятся исключительно здесь.

Структурировать все особенности и нюансы поможет нижеприведенная таблица:

| Государственная УК/ПК РФ | Частная УК | НПФ | |

| Форма собственности ПН | |||

| Права на НЧП | |||

| Объекты вложения | |||

|

Направления вложений:

|

||

| Риск, доходность | |||

| Нюансы | |||

| по запросу; | |||

| нет | да | ||

| Индивидуальный подход | |||

| нет | да | ||

Важная информация:

Государственная УК/ПК РФ

- Перевести в другой НПФ, ПФ, УК.

- Назначить лицо с правами правопреемника.

- государственные ценные бумаги;

- ЦБ ипотечного типа;

- счета кредитных организаций (в рублях, любой иностранной валюте).

- депозиты, государственные ЦБ;

- несколько УК.

Действующим законодательством определяется, что накопительный капитал из социальных, т.е. выплачиваемых работодателем, взносов формируется у двух категорий граждан:

- Родившиеся в 1967 г. и раньше, занимающиеся трудовой деятельности. Важное условие – владельцы/руководители должны совершать перечисления взносов страхового типа на финансовое обеспечение накопительной пенсии;

- Мужчины/женщины 1953/1957-1966 г.р. Обязательно строго в период с 2002 по 2004 гг. в их пользу должны были выплачиваться взносы.

Для иных лиц ПН могут возникать в двух случаях:

- Если они являются участниками Программы государственного софинансирования и вносят сумму от 2 до 12 тысяч рублей, которая подлежит удваиванию (государством);

- Ими было принято решение перевести деньги , составляющие материнский капитал, в ПН.

Важная информация: Согласно Федеральному Закону «О накопительной пенсии» (ст. 18) НЧП, которая была назначена вплоть до 1.01.2015 г., после этой даты становятся накопительной пенсией (НП). Другими словами, в России существует два вида социальных выплат нетрудоспособным – социальная и накопительная.

Лицам, выбравшим второй вариант, представляется возможность быть защищенным, даже если у них нет стажа в обязательных объемах. Накопительный счет можно пополнять, начиная с восемнадцатилетия.

Относительно пенсионеров, которые продолжили трудовую деятельность. Свои ПН они могут получить только двумя способами:

- при условии изменения той части выплат, которая относится к страховому типу (Закон № 173-Ф3);

- путем единовременной, срочной выплаты, а также ежемесячная выплата (при условии участия в ПГСП).

В целом, ПН, как установлено ст.2 Закона №360-Ф3, могут выплачиваться:

- единовременная выплата (ЕВ) в полном размере;

- срочная пенсионная выплата (начисляется каждый месяц);

- ЕВ правопреемникам в случае смерти владельца ПН.

Единовременная выплата – определение, механизм получения

Представляет собой разовую выплату всех ПН, которые имеются и учтены на счете специального типа, открытого на имя лица-претендента на нее.

Может осуществляться исключительно при подаче заявления следующими лицами:

- Получателями , выплата которой началась как следствие наступления инвалидности, в случае потери кормильца, социального пособия;

- Лицами, у которых размер НП был бы равен 5% и меньше, если бы она была начислена.

Если лицо уже является получателем пенсии накопительного типа, он автоматически лишается права претендовать на ЕВ. При соблюдении вышеприведенных условий-характеристик обращаться за ЕВ следует туда, где формировалась накопительная пенсия. К примеру, при поступлении отчислений на счета ПФ или государственной УК, то ЕВ будут заниматься именно эти структуры. Иные случаи – сфера деятельности НПФ.

Для уточнения информации места нахождения ПН есть два пути:

- обратиться в отделение пенсионного фонда;

- затребовать справку о состоянии индивидуального лицевого счета;

- запросить информацию на портале государственных услуг.

При назначении ЕВ при участии ПФ, ее осуществление будет произведено параллельно с трудовой пенсией. Если говорится о работе с НПФ – на расчетный счет после обращения с заявлением самого клиента или его представителей при наличии у них доверенности.

Важно помнить, что начиная с 2015 года, право на обращение за ЕВ ограничено сроком пять лет. Тогда как ранее обращаться можно было не чаще одного раза каждые 12 месяцев.

Документы, прилагаемые к заявлению:

- (оригинал и копия);

- Паспорта застрахованного лица и его законного представителя (при необходимости) – копия, оригинал;

- Справка, в которой содержатся сведения о получении социальных выплат:

- по инвалидности, потери кормильца;

- социального пособия.

Указанные документы могут быть представлены как лично, так и направлены через почтовое отделение. Для последнего случая обязательна подача исключительно копии бумаг, которые подлежат процедуре нотариального подтверждения верности.

Правила осуществления ЕВ, разработанные Правительством, устанавливают, что ПФ обязан не менее чем за тридцать дней с момента поступления заявления, требуемых документов рассмотреть дело и вынести решение. Если оно принято не на пользу заявителя, ему должен быть представлен отказ. Для расчета размера ЕВ используется сумма ПН.

С момента принятия положительного решения и до начала выплат не должно пройти больше двух месяцев. Также специальная часть индивидуального лицевого счета должна получить такие изменения:

- размер выплаченных СВ (страховых взносов), из которых финансируется накопительная часть;

- дополнительные СВ, взносы, сделанные руководителем/владельцем;

- результат от вложения ПФ всех указанных выше СВ в чистом виде;

- взносы, направляемые на совместное финансовое обеспечение формирования ПН;

- доход от инвестирования ПК.

Важно замечание: период, который учитывается – квартал, когда было принято заявление, и/или некоторый промежуток времени до этого.

Не позднее первого числа июля того года, который следует за временем обращения за ЕВ, территориальный орган ПФ может принять решение о том, что положена доплата. Она должна быть выплачена не позднее месяца с момента принятия решения.

Как получить срочную пенсионную выплату

Под термином следует понимать выплату, которая производится каждый месяц на протяжении срока, установленного застрахованным лицом. Его продолжительность не может быть меньше 10 лет. Обязательное условие – должно возникнуть право на страховые социальные выплаты по старости.

На срочную пенсионную выплату (СПВ) могут претендовать те, кто сформировал ПН за счет:

- внесения на социальные выплаты (пенсия) накопительного типа дополнительных социальных взносов;

- взносов руководителя/владельца;

- доходов от вложения ПН;

- материнского капитала (частично, полностью), который был направлен на формирование накопительной пенсии.

Для определения размера применяется специальная формула, по которой ПН делятся на длительность периода выплат. Средства могут быть выплачены как СПВ или часть накопительной пенсии.

Важно помнить, что ежегодно, начиная с первого августа, СПВ подлежит обязательно корректировке. Для этого используется специальная формула, она должна учитывать:

- установленный размер СПВ, зафиксированный на последний день месяца, предшествующего дню начала корректировки;

- ПН, отвечающие условию предыдущего пункта;

- срок, который прошел с момента назначения СПВ и до начала перерасчета.

Получить СПЧ исключительно в заявительной форме обращения в Пенсионный Фонд или НПФ (в зависимости от способа управления ПН). Обязательно следует указать длительность времени, в течение которого будут осуществляться выплаты.

В случае смерти застрахованного лица:

- До момента назначения СПВ, правки ее размера – все накопления выплачиваются правопреемникам. Порядок определяется Законом № 424-Ф3;

- После назначения СПВ (за исключением тех, что были сформированы материнским капиталом) – см. предыдущий пункт;

- Оставшийся материнский капитал (МК) , который был использован в качестве ПН, выплачивается правопреемникам согласно ст. 3 ФЗ №256-Ф3.

Выплаты правопреемникам

Каждый гражданин, являющийся участвующий в ОПС (обязательном пенсионном страховании) обладает правом заблаговременно определить круг лиц, между которыми после его смерти будут распределены накопленные средства. Для его реализации требуется обратиться с заявлением туда, где формируются ПН. Документ также должен содержать размер доли каждого правопреемника.

Если заявление отсутствует, правопреемственность охватывает родственников зависимо от первичности линии наследования:

- первая – дети (усыновленные официально также), муж/жена, родители/усыновители;

- вторая – внуки, братья/сестры.

ПН выплачиваются при наступлении смерти:

- До того, как выплаты были назначены (кроме средств МК);

- После назначения (исключение – МК);

- После назначения, но выплаты еще не начались. Срок обращения правопреемников ограничивается четырьмя месяцами. При отсутствии заявления все средства становятся частью наследства, распределяясь на общих основаниях.

Если имело место установление бессрочной выплаты НП, наследники умершего застрахованного лица не получают ничего.

Порядок выплаты ПН

Правопреемники после смерти ЗЛ обязаны обратиться в организацию, которая занималась управлением ПН и представить:

- паспорт правопреемника;

- документы, в которых есть свидетельства родственных связей с умершим ЗЛ – разного рода свидетельства;

- справка о смерти;

- СНИЛС умершего.

Время, которое отводится для предоставления указанных документов – шесть месяцев.

Решение об осуществлении выплат должно быть принято на протяжении тридцати календарных дней с момента обращения. Копия должна быть направлена правопреемнику (их кругу) не позднее 5 рабочих дней с момента принятия.

ПН выплачиваются:

- через почту;

- на счет в банке.

НПФ: особенности получения

Единовременная выплата

В территориальное отделение негосударственного пенсионного фонда следует подать заявление. Также следует приложить документы, из которых вытекает право на ЕВ. Обязательно должна быть выдана расписка, являющаяся также уведомлением, о том, что были приняты документы (с полным перечнем), заявление было зарегистрировано.

Получение накопительной пенсии определяется каждым НПФ в зависимости от выбранной программы.

В декабре 2015, как элемент утверждения федерального бюджета на 2016 г., был принят закон о продлении моратория накопительной части социальных страховых выплат (пенсий). Ранее правительство дважды принимало решение о замораживании – в 2014 и 2015 году. Подобные меры означают, что 6% тариф будет переводиться в распорядительную часть выплат, дополняя ее. Касаются они исключительно граждан 1967 года и моложе.

Важно помнить, что все накопления, которые были на пенсионных счетах на момент введения моратория, будут сохранены. Инвестиционные программы по ним будут продолжены. Как только гражданин достигнет установленного пенсионного возраста, ему будет выплачиваться пенсия с включенным инвестиционным доходом.

Все те, кто до 1.01. 2016 г. не оформил документ обязательного пенсионного страхования с НПФ, УК «добровольно» отказались от формирования накопительного элемента социальных выплат.

При переходе участника Программы софинансирования на новое место работы обязательным является подача заявления с указанием размеров взносов. Уведомлять ПФ не обязательно.

Участник Программы имеет право обратиться в ПФ по месту своего проживания для уточнения состояния специальной части своего ИЛС. Еще один источник этой информации – письма, которые ежегодно направляются застрахованным лицам без исключения.

Работающие пенсионеры могут делать взносы на накопительную часть посредством бухгалтерии, написав заявление. Также это можно сделать лично – для этого следует обратиться в пенсионный фонд, где будет выдана квитанция с нанесенным индивидуальным штрих-кодом. Оплату можно производить через любой банк. Важно помнить, что за операцию могут взиматься проценты. Исключение составляет Сбербанк.

В Программе государственного софинансирования могут участвовать руководители/владельцы. На сегодня такие работодатели немногочисленны, являясь своеобразным образцом для подражания. Обязательное условие участия – членство в Программе самого работника и внесение им взносов дополнительного плана. Работодатель получает определенные льготы. К примеру, сумма до 12 тысяч рублей на облагается СВ на ОПС.

При аннулировании лицензии НПФ со стороны его участника не должны предприниматься какие-либо действия. Центральный Банк осуществляет перевод накопленных средств в ПФ самостоятельно согласно действующему законодательству. Важно помнить, что инвестиционный доход не учитывается. Его погашение возможно лишь если средства от продажи активов НПФ будут больше, чем гарантируемый номинал.

Меры материальной поддержки от государства крайне важны для тех людей, у которых каждый рубль на счету.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Пенсионеры относятся именно к такой категории социально незащищенных граждан, полностью зависящих от пособий и льгот.

Чтобы в старости улучшить собственный уровень жизни уже сегодня многие граждане предпринимают меры и перечисляют часть средств в накопительную пенсию.

Главные аспекты

Впервые термин «накопительная пенсия» появился в ПФ РФ в 2002 году, когда правительством рассматривался вопрос относительно инвестирования сбережений с целью повышения уровня жизни лиц, которые будут выходить на пенсию.

В условиях шаткой экономики, внедрение данного элемента являлось довольно рискованной затеей. С 2015 года были внесены правительством новые реформы и пенсия окончательно стала делиться на две независимых части. А именно:

- накопительную;

- страховую.

Величина первой части целиком зависит от средств, скопившихся к моменту наступления периода их выплаты.

В отличие от страховой пенсии, накопительная не подлежит индексации, однако ее размер можно увеличить путем вкладываний дополнительных финансов.

Законодательство предоставляет возможность гражданам выбирать систему формирования пенсии с накопительной частью или без нее. Однако такой выбор можно сделать лишь один раз в жизни.

Кому положена единовременная выплата

Согласно правилам, обязательного пенсионного страхования (ОПС), получить накопительную часть пенсии могут определенные категории граждан:

- мужчины и женщины 1957 – 1966 годов рождения, работающие в 2001 – 2004 годах;

- граждане, которые добровольно делают взносы, в рамках программы государственного софинансирования;

- застрахованые лица, которые родились в 1967 и позже, выбравшие страховую и одновременно накопительную пенсию;

- женщины, направившие материнский капитал, на образование собственной пенсии.

С 2001 по 2005 год, работодатели в обязательном порядке осуществляли отчисления накопительных и страховых платежей.

Соответственно граждане, работающие в данный промежуток времени, имеют право претендовать на получение данных выплат при выходе на пенсию.

Также оформить обеспечение в форме единовременного платежа могут следующие застрахованые граждане:

- имеющие инвалидность 1, 2 и 3 группы;

- достигшие пенсионного возраста и находящиеся на обеспечение по старости (к данной категории также относятся лица, досрочно вышедшие на пенсию);

- которые получают социальные пособия по старости;

- получающие пенсионные выплаты по потере кормильца.

Сроки срочной выдачи

При выборе срочной пенсии, застрахованные лица, могут указать временные рамки, в которые ежемесячно будут осуществляться выплаты.

Выдача денежного довольствия может начаться не раньше наступления, определенного законом возраста граждан:

Исключением могут быть только категории лиц, которые могут досрочно выйти на пенсию. Согласно законодательству, срок получения выплат может быть не менее 10 лет.

Выдача средств осуществляется из образованного бюджета по государственной программе софинансирования, взносов работодателей, а также материнского капитала.

Законодательная база

Вопросы, относительно формирования накопительной пенсии, а также порядок ее выдачи определяются нормативно-правовыми актами:

Согласно упомянутому ФЗ №360, граждане, достигшие пенсионного возраста (женщины – 55 лет, мужчины – 60 лет), имеют право получать накопления в виде срочных, бессрочных выплат или единовременного платежа.

В том случае если гражданин умер до наступления пенсионного возраста, то право получения накоплений будет переходить к правопреемникам (жене, детям, братьям, и другим родственникам).

Правила предоставления денежных средств

Обратится за установлением и выдачей накопительной пенсии граждане могут в любой момент, сразу после достижения пенсионного возраста (такое право есть и у лиц, окончивших работу досрочно). Бланк заявления на предоставление единовременной выплаты можно .

Для того чтобы были предоставлены денежные средства, человек должен составить заявление и обратиться с ним непосредственно туда, где находятся на хранении сбережения.

Говоря простым языком, если деньги отчислялись в управляющую компанию, то выплатами будет заниматься ПФ Российской Федерации.

В том случае если средства переводились в Негосударственный Пенсионный фонд (НФП), то назначением начислений будет заниматься уже он.

Застрахованный человек может выбрать один из трех видов выплат финансов. А именно:

- срочный;

- бессрочный;

- единоразовый.

Последний вид могут выбрать только люди определенных категорий (инвалиды, лица получающие субсидии по потере кормильца и т. д.).

Каким образом производится расчет

Для того чтобы выполнить расчет суммы пенсионного отчисления, применяется формула:

НП = ПН/T

В том случае если необходимо выполнить расчет срочно-накопительной пенсии:

СП = ПН / Т

При единовременном виде выплат, граждане получают «на руки» сразу всю денежную сумму. Такая возможность предоставляется только следующим категориям людей:

- гражданам, у которых общая величина накоплений менее 5% относительно страховой пенсии;

- лицам, которым назначено пособие по потере кормильца, инвалидности или же по пенсионному гособеспечению пожилых граждан с малым количеством баллов или недостаточным стажем труда;

- пенсионерам, являющимся супругом/ой или прямыми родственниками человеку с накопительным сбережением, который умер еще до выхода на пенсию.

Единоразовое пособие не может быть назначено людям, которые ранее его уже получали. Что касается пенсионеров, то у них такое право есть, однако, не ранее, чем через 5 лет.

Какие документы необходимы подать

Чтобы была человеку была назначена накопительная пенсия в НПФ или ПФ РФ необходимо предоставить определенный перечень документов:

- заявление, о начислении средств;

- паспорт гражданина РФ;

- пенсионное свидетельство;

- СНИЛС;

- пенсионное удостоверение.

Дополнительного могут понадобиться иные виды документации, которые для начисления накопительных выплат.

Особенности оформления заявки в негосударственном Пенсионном фонде

НПФ создаются с единственной целью – получение прибыли. Негосударственные Фонды берут сбережения граждан (накопительный капитал) и инвестируют в различные проекты с целью увеличения денежной суммы.

Несмотря на то что это частные коммерческие структуры, их строго контролирует:

- Счетная палата ПФ;

- ФС по финансовому рынку;

- другие госструктуры.

К числу самых надежных негосударственных организаций можно отнести:

- Сбербанк;

- ВТБ ПФ;

- Лукойл-Гарант;

- «Будущие».

Принцип использования накопительных средств ПФ РФ и НПФ идентичный. Обе организации инвестируют деньги в различные проекты.

В сложных экономических ситуациях, при возникновении дефицита в бюджете, ПФ РФ применяет данные средства для начисления пенсий пожилым лицам.

Вдобавок фонд является слишком бюрократизированным, что не позволяет действующему правительству максимально эффективно распоряжаться деньгами. НПФ может более гибко использовать капитал, что позволяет его приумножить значительно быстрее.

Вдобавок негосударственный фонд не имеет права использовать на свои нужды более 15% от дохода, а в ПФ РФ, подобного ограничения нет. При необходимости гражданин имеет право собственные сбережения перевести из одного НПФ в другой.

Порядок получения накоплений умершего родственника

Близкие люди умершего имеют право получить его накопительное сбережение. Однако в таком случае у них может возникнуть вопрос, когда можно получить пенсию?

Согласно законодательству сбережения, могут предаваться наследникам лишь в том случае:

- человек умер до начала срочных или бессрочных выплат;

- после установления срочной пенсии;

- после установления выдачи единовременной суммы (возможно в том случае если она не была передана ранее умершему).

Если гражданин умер после назначения бессрочной пенсии, то ее остаток не подлежит возврату второму супругу и родственникам.

Первоочередным правом на получение накопительной пенсии человека, ушедшего из жизни, обладают следующие наследники:

- дети;

- второй супруг/а;

- родители.

Если у умершего их нет, то наследниками могут стать братья, сестры, троюродные родственники или чужие люди, однако, если они включены в завещание.

Пенсионные накопления формируются за счет страховых взносов вашего работодателя и ваших взносов в рамках программы под названием «Программа государственного софинансирования пенсий». Она также может формироваться из иных источников. В данном материале расскажем вам как получить единовременно накопительную часть эмеритуры; как узнать ее сумму; куда лучше ее перевести, и прочее.

Как получить накопительную часть пенсии единовременно в 2018 году

В 2018-м граждан уходящих на заслуженный отдых волнует вопрос как получить единовременно аккумуляционную часть обеспечения. Аккумуляционный капитал не может возникнуть из ниоткуда. Этот капитал нужно формировать самостоятельно. Не надо путать накопительную со страховой частью, она формируется за счет ежемесячных отчислений вашего работодателя (22% в каждый месяц).

Единовременно получить деньги можно если человек вышел на заслуженный отдых по возрасту официально. Однако, если необходимый возраст был достигнут, а стаж не накопился, деньги можно будет получить только через 5 лет.

Если гражданин имеет I, II, III группу инвалидности, или же потерял кормильца, он может не ждать 5 лет. Деньги ему выдадут, если сумма не превысит 5% из трудовых отчислений.

Средства которые были вложены в накопительную часть в негосударственный пенсионный фонд (он же НПФ), могут быть унаследованными, если человек умер не дожив до пенсионного возраста.

Как узнать сумму накопительной части пенсии

С 2013 года такую информацию каждый может получить бесплатно один раз в год, написав заявление. Необходимо обратиться в территориальный орган ПФР по месту проживания или работы. Выписку можно также получить в банках, с которыми ПФР заключил договор.

Кому положена единовременная выплата из накопительной части пенсии

Единовременная выплата из аккумулируемой части пенсии положена следующим:

- Лицам получающим пособия по причине инвалидности;

- Тем, кто принимают помощь от государства из-за потери кормильца;

- Отчислявшим с 2002 по 2004 г. взносы в накопительную часть. С 2005 года компенсация была аннулирована;

- Гражданам получающим пособия по гособеспечению, при этом они не смогли выйти на пенсию по старости, учитывая возраст и стаж работы;

- Тем, кто участвуют в госпрограмме по софинансированию и формированию пенсионных накоплений, при этом, они делали первый взнос. Регистрация в данной программе уже невозможна. Она завершилась в в конце 2014-го года;

- Гражданам уже имеющим пенсионные накопления, так как они уже отменены.

Что такое страховая и накопительная части пенсии

Накапливаемая часть эмеритуры это ее трудовая часть. Она формируется из пенсионных накоплений, в специально отведенной части лицевого счета гражданина РФ. Эта часть средств не рассчитывается, исходя из места работы и стажа человека до выхода на заслуженный отдых, с последующей выдачей денег из бюджета, а с самого начала откладывается гражданином самостоятельно из зарплаты, потом все что было отложено суммируется, чтобы выплачивать каждый месяц.

Формула расчета проста: все собранные деньги на этом счету делятся на количество месяцев ожидаемых выплат.

Страховая часть будет зависеть от стажа застрахованного лица и от его зарплаты. Будет выплачиваться из оставшихся денег в «страховом» разделе счета в течении 19-ти лет.

Заморозка накопительной части пенсии

Россия находится в достаточно тяжелом экономическом положении. Европейские санкции, и многое другое привело к тому, что пришлось вводить понятие о заморозке пенсии. Важно знать что:

- Заморозка части пенсии никак не сокращает пенсионные права граждан;

- Это не указывает на прекращение существования накопительных пенсий вообще;

- Термин «заморозка» не означает что человек никогда не получит свои кровно заработанные.

Что делать молчунам в 2018 году

Если вы все еще не определились что делать с накопительной частью пенсии, куда ее перевести, у вас есть еще год для того чтобы принять решение, ибо пока еще выбирают организацию для работы с пенсионными зачислениями.

Куда перевести накопительную часть пенсии - рейтинг 2018

Многие озадачены тем, какому же НПФ (негосударственный пенсионный фонд) отдать предпочтение. Эксперты рекомендуют обращать внимание на 2 показателя: надежность, доходность.

Если говорить о доходности, следует обращать внимание на показатель доходности фонда не за один год, а средний показатель за все время его существования.

Самыми надежными считаются НПФ Будущее, Лукойл-Гарант, КИТ Финанс, Национальный НПФ, Европейский Пенсионный Фонд, Благосостояние, НПФ Сбербанк, Оборонно-промышленный фонд

, и т.д.

Сбербанк - плюсы и минусы

НПФ Сбербанк — это некоммерческая организация. Она начала функционировать более 20 лет назад. Согласитесь, немногие подобные организации могут похвастаться тем, что так долго осуществляют свою деятельность.

Сбербанк обслуживает более 3 миллионов клиентов. В рейтингах главных агентств России данная организация является лидером. Она первая вступила в систему страхования пенсионных накоплений.

Судя по отзывам клиентов, главным минусом является то, что доходность этой компании не слишком стабильна. Следить за этим показателем рекомендуют постоянно. Сделать это можно войдя в личный кабинет сайта этого НПФ.

Можно ли снять накопительную часть до выхода на пенсию

Накопительная часть пенсии - это одна из частей пенсии по старости, которая сформирована на основе пенсионных накоплений человека, учитываемых на его индивидуальном пенсионном счете.

Наверное, вы уже слышали о пенсионных накоплениях, которые не просто лежат на счетах фондов, но и являются вашим капиталом в настоящее время. Можно ли снимать какую-то его часть единовременно, до наступления старости? Можно. Давайте разбираться.

Далеко не каждого из нас волнует судьба накопительной части будущего содержания по старости. Потому что не все знают, что это такое, когда можно получить накопительную часть пенсии, куда вложить средства и как ими распорядиться. Мы ведь уже рассказывали о том, . Люди в России не доверяют и государству и негосударственным пенсионным фондам - попросту хотят получать свои «кровные» единовременно, не дожидаясь преклонного возраста. К сожалению, возможностей для этого закон предоставляет не так уж и много. Рассмотрим весь их перечень.

Какую часть можно снимать единовременно

Требуют отдельного разговора, так что опишем только главные различия.

Страховая часть идет в «общий котел» Пенсионного фонда и расходуется на текущие нужды, в частности, на выплату пенсий нынешним пенсионерам. В качестве перспективы пособия на старость эта часть приносит застрахованным гражданам только пенсионные баллы, от которых и будет зависеть размер их пенсии.

Накопительная же в размере 6 % сразу становится личным капиталом застрахованного лица. И нас сейчас интересует накопительная часть - только ее можно получать сразу. Это денежные средства, находящиеся в составе страховых взносов, которые обязан платить за своего работника каждый работодатель.

К сожалению, уже несколько лет, начиная с 2014 года, эта часть «заморожена» властями, то есть все средства работодателей идут только на страховую часть. А вот то, что было накоплено до этого, по-прежнему находится в распоряжении гражданина и увеличивается за счет прибыли, получаемой от инвестирования. Это, конечно, если был правильно выбран негосударственный пенсионный фонд. Если же он был выбран не совсем удачно, прибыли не будет, но и убытков тоже, средства просто останутся в первоначальном размере.

Когда можно снять накопительную часть

Накопительная часть пенсии по закону подлежит выплате ежемесячно с момента выхода гражданина на пенсию. То есть человек способен сделать себе прибавку к страховой пенсии. Ответ на довольно распространенный вопрос «Накопительная часть пенсии: как получить единовременно?» содержится в Федеральном законе от 30.11.2011 № 360-ФЗ. В нем сказано, что любой пенсионер вправе получать свои накопления следующим образом:

- сразу, единовременно в полном объеме (кроме работающих пенсионеров);

- ежемесячно в виде пенсионных выплат;

- в виде накопительной пенсии.

Что касается тех, кто может получить накопительную часть пенсии единовременно, не дожидаясь ухода на заслуженный отдых, то таких категорий граждан не так много:

- граждане, которые являются инвалидами I, II, III групп;

- граждане, которые потеряли кормильца (ст. 4 Закона от 30.11.2011 № 360-ФЗ);

- наследники умершего застрахованного лица.

Размер суммы, выплачиваемой единовременно, зависит от того, сколько средств накоплено на личном счете гражданина на день, когда было решено снимать все накопления сразу, единовременно.

Как снять всю накопительную часть сразу

Получать всю сумму могут инвалиды I, II, III групп и лица, которые потеряли кормильца, сразу же после назначения страховой пенсии по инвалидности или страховой пенсии по случаю потери кормильца. Это возможно, но при том условии, что на момент достижения пенсионного возраста у инвалида не набирается достаточного страхового стажа или для назначения страховой пенсии. Те граждане, которые уже написали ранее заявление на назначение им накопительных выплат, получать единовременно не смогут.

Чтобы снимать все сразу, необходимо написать заявление в территориальный орган ПФР по месту жительства или в НПФ, в который ранее были переданы накопления. Форму заявления можно найти в приложении к приказу Минтруда России от 03.07.2012 № 12н. Заполнить этот документ совсем не сложно, в нем нужно указать только:

- Ф.И.О.;

- дату рождения;

- паспортные данные;

- адрес проживания;

- данные индивидуального накопительного счета;

- сведения о представителе застрахованного лица (при его наличии);

- способ получения выплаты;

- реквизиты для ее получения.

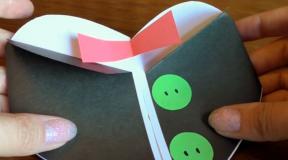

Перед тем, как получить накопительную пенсию всю сразу, нужно проверить, верно ли составлено заявление. Выглядеть заполненные страницы должны так:

К заявлению нужно обязательно приложить документы, подтверждающие право на единовременную выплату, как это предусмотрено Правилами, утв. постановлением Правительства РФ от 21.12.2009 № 1047. Все документы в ПФР или НПФ можно доставить лично или отправить почтой. Также это можно сделать в электронном виде через личный кабинет на сайте ПФР. Для этого придется зарегистрироваться на Едином портале государственных и муниципальных услуг и прикрепить все необходимые документы, переведя их в электронный формат.

После получения от заявителя документов ПФР или НПФ обязан выдать расписку-уведомление о приеме и регистрации заявления. Решение о выплате средств или об отказе в этом фонд обязан принять в течение месяца со дня получения заявления. В случае положительного решения заявителю должны быть перечислены средства по указанным реквизитам:

- в случае заявления в ПФР - не позже двух месяцев с момента принятия положительного решения;

- в случае НПФ - не позже одного месяца.

Можно ли получить накопительную пенсию умершего родственника

Если человек, участвующий в программе накопительного пенсионного страхования, умер, то его ближайшие родственники (наследники) вправе получить накопительную часть его пенсии. В этом случае не играет роли, где находятся средства: в ПФР или НПФ. Наследовать можно в том случае, если на момент смерти гражданин еще не ушел на заслуженный отдых по старости, т. е. если это женщина, то ей не исполнилось 60 лет, а если мужчина - 65 лет (это новые нормы пенсионного возраста с 2019 года, но учтите, что до 2022 года действует поэтапный переход на него).

Если умерший позаботился о наследовании этих средств заранее и оставил в своем Пенсионном фонде заявление на этот счет, то деньги будут распределены среди наследников в соответствии с его распоряжением. В этом случае наследовать деньги могут не только родственники, но и посторонние лица. Если же в фонде нет никакого распоряжения, претендовать на их получение могут только ближайшие родственники, которые являются наследниками по закону. Средства будут распределены между ними в равных долях. Перед тем, как получить накопительную часть пенсии умершего родственника, проверьте, точно ли вы имеете на это право. Это значит, являетесь ли вы наследником первой очереди. Это:

- дети, в том числе усыновленные;

- родители, в том числе приемные;

- супруг или супруга умершего.

Если наследников первой очереди нет

Тогда наследуют накопления наследники второй очереди. То есть, отвечая на вопрос, можно ли снять накопительную часть пенсии не самого близкого родственника, можно сказать: «Да, но только если наследников первой очереди у него нет». Получателями в этом случае могут стать родные братья и сестры, дедушки, бабушки и внуки.

Для того, чтобы получить деньги, наследники должны обратиться с заявлением в любое отделение ПФР или НПФ, где были размещены средства умершего. Если название НПФ неизвестно, то можно обратиться в ПФР, там дадут информацию о размещении средств. Такое заявление нужно написать обязательно даже в том случае, если фонд имеет информацию о смерти застрахованного лица. К заявлению нужно приложить заверенные копии документов о смерти и тех бумаг, которые подтверждают родство (свидетельство о браке, о рождении с указанием родителей и т. п.). Не помешает пенсионная карточка или документ территориального фонда с указанием номера индивидуального лицевого счета умершего. Заявить о желании получить деньги необходимо в течение 6 месяцев после смерти застрахованного лица. Если сделать это позже, получать деньги придется уже в судебном порядке.

Рассмотрение документов фонд должен провести в течение 5 дней после получения документов. Если они оформлены неправильно, то их вернут заявителю. Если поданы не по адресу, их перенаправят в нужном направлении, а если все в порядке - возьмут в работу. Получить расчет можно будет только спустя 6 месяцев после смерти. Такой срок предусмотрен, чтобы все потенциальные наследники имели возможность заявить о себе.

Средства, которые работодатель перечисляет за своих сотрудников в пенсионный фонд, и собственные вложения гражданина в свое будущее считаются накопительной частью пенсии. По достижению пенсионного возраста человек ежемесячно получает отчисления.

Основной особенностью этого вида выплат является возможность гражданина получить средства на свои нужды.

Эта часть накоплений может находиться в любом УК, а страховые взносы всегда располагаются в ПФ РФ или Внешторгбанке.

Можно ли

В прошлом граждане должны были решать, хотят они сохранить эту часть пенсии или откажутся в пользу страховой части. Пенсионные накопления отчислялись независимо от желания работника.

Сегодня, в Пенсионный фонд работодатель отчисляет 22% зарплаты служащего, 16% из них переводятся в организацию в зависимости от выбора гражданина, а 6% идут на страховую выплату.

Средства накопительной части содержатся либо в НПФ, либо в управляющей компании, которая занимается их инвестированием.

У гражданина есть 2 варианта распоряжения 16% отчислений:

- отказаться от накопительной части, тогда процент формирования страховой пенсии будет увеличен;

- при выборе накопительной части на нее уходит 6%, а оставшиеся 10% формируют страховую часть.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Если гражданин желает иметь накопительную часть пенсии, он должен выбрать управляющую компанию, которая заключила договор с Пенсионным фондом. Внешэкономбанк является государственной УК, но легально работают и негосударственный организации.

Если работодатель делал отчисления в ПФР или НПФ, но гражданин ничего дополнительно не вносил, то стандартная пенсия будет определена автоматически. Это означает, что до конца жизни человека Пенсионным фондом распределена накопительная часть пенсии.

Если на счету есть определенная сумма (например, добровольные отчисления), то есть 3 варианта выплаты денежных средств:

- единоразовое получение всей суммы;

- перечисление с пенсионного счета одинаковыми суммами в сроки, обговоренные с гражданином;

- выплата наследникам гражданина в случае его смерти до получения накопительной части пенсии.

Когда можно получить

Право получения накопительной части установлено Федеральным Законом №360:

- когда накопительная часть составляет меньше 5% от страховой пенсии;

- если назначена страховая пенсия по потере кормильца или инвалидности;

- по старости (60 лет для мужчин, 55 лет для женщин).

Кто имеет право

Федеральным законом №424 от 2016 года регламентируется право на накопительную часть. Оно возникает у лиц, которые:

- Являются гражданами России при наличии начислений, учтенных на пенсионном счете.

- Иностранные граждане, которые постоянно проживают в России, если у них есть документ, дающий право на получение пенсии.

Куда обращаться

Федеральным законом №1047 от 2009 года установлены правила осуществления выплаты накопительной части пенсии гражданам. Для ее получения необходимо выбрать один из 4 способов:

- в Пенсионный фонд;

- в отделение почтовой связи;

- в МФЦ;

- онлайн через сайт ПФР

К заявлению требуется приложить документы, указанные законом.

Порядок оформления при выходе на пенсию

Граждане, получившие право на оформление накопительной пенсии, должны определиться с организацией, в которую они подадут документы. В некоторых случаях выбор ограничен компанией, в которой находятся пенсионные средства.

Затем потребуется совершить 3 действия:

Федеральным законом № 424 от 2013 года установлено, что при оформлении пенсионных начислений фонды обязаны пересчитывать суммы, учитывая страховой стаж гражданина. В связи с этим рабочие граждане могут дождаться перерасчетного периода, чтобы получить большую сумму.

Законодательством определено, что перерасчеты должны проводиться как минимум 1 раз в каждые 2 года. При этом учитывается сумма зарплаты, полученная после предыдущего перерасчета пенсии. Работающий пенсионер вправе получить выплату в любое время.

Необходимые документы

Чтобы получить накопительную часть пенсии, гражданин должен собрать следующие документы:

- паспорт;

- если документы подает доверенное лицо, то его паспорт и доверенность, заверенная у нотариуса;

- любые документы, которые подтверждают трудовой стаж, если пенсию получают по инвалидности, гособеспечению или потере кормильца;

- бумаги, подтверждающие право на страховую пенсию, если накопительная часть составляет менее 5%;

- бумаги, помогающие определить размер страховой пенсии.

Все документы предоставляются в оригинале, копии принимаются, только если они заверены нотариусом. Если бумаги уже находятся в распоряжении ПФР, повторно предоставлять их не нужно.

При отправлении по почте оригиналы остаются у заявителя, отправляются только подтвержденные копии.

Срок выплат

У Пенсионного фонда есть 10 дней на принятие решения, но если гражданин выбирает уведомление по почте, на это уходит еще несколько недель. В решении указано количество выплат и состояние счета в распоряжении пенсионера в момент оформления выплаты.

Если гражданин подает прошение на единовременную выплату, у Пенсионного фонда есть 2 месяца со дня принятия положительного решения, чтобы перечислить денежные средства одним из доступных способов:

- почтовым переводом в отделении по месту жительства;

- в кассе компании, уполномоченной доставлять пенсию;

- недееспособным гражданами лично в руки;

- перечислив на счет в банке.

Если у гражданина остаются средства пенсионных накоплений, например, прошлые доходы от инвестирования, взносы софинансирования, страховые взносы или средства материнского капитала, то они добавляются к единовременной выплате.

Будущие взносы останутся на лицевом счету. У Пенсионного фонда есть время до 1 июля каждого года, чтобы перечислить остаток. Если заявление подано позже, дополнительные средства будут перечислены в следующем году.

Согласно Федеральному закону №360 граждане, которые получили единоразовую выплату, могут повторно обратиться в ПФР через 5 лет.

Как получить накопительную часть пенсии из НПФ

Процесс получения накопительной части пенсии в негосударственном пенсионном фонде практически полностью повторяет процедуру оформления в ПФР. Гражданин должен совершить 4 шага:

- заполнить ;

- собрать подкрепляющие документы и подать их в НПФ;

- получить свидетельство о поступлении заявления на рассмотрение;

- при принятии положительного решения получить накопительную часть выбранным способом.

В зависимости от выбранной организации, документы можно отнести лично или передать через представителя. У крупных НПФ есть свои сайты, через которые можно подать заявку онлайн.

Негосударственные фонды подчиняются тем же законам, что и ПФР. Они вправе запрашивать дополнительные документы, но не могут отказать в выплате средств.

Лукойл Гарант

Лукойл Гарант является одним из крупнейший НПФ, которому граждане могут доверить формирование пенсионных накоплений.

За выплатой можно обратиться по достижении пенсионного возраста или досрочно, если есть предусмотренные законодательством основания. Выплату этой части пенсии производят за счет пенсионных накоплений других граждан.

У Лукойл гарант есть сайт lk.lukoil-garant ru, пройдя регистрацию на котором пользователь сможет:

- контролировать рост пенсионных сбережений;

- общаться с сотрудниками НПФ онлайн;

- в любой момент посмотреть размер накопительной части пенсии;

- получить выписку о поступлении начислений;

- использовать пенсионный калькулятор.

В 2019 году количество клиентов фонда превысило 3.3 миллиона человек, из них 70 тыс. граждан получают пенсионные отчисления.

Основным показателем, влияющим на сумму выплат, является количество средств, накопленных на пенсионном счете. В некоторых случаях Пенсионный фонд может ограничить размер выплат, но зачастую средства выплачиваются в полном размере.

Сотрудники Пенсионного фонда отвечают на вопросы о способах формирования накопительных средств. На сайте госуслуг можно подать заявку, чтобы узнать адрес отделения, в котором находится накопительная часть пенсии. Выплату можно получить раз в 5 лет, заявку подать не чаще, чем раз в год.

Каждый гражданин, постоянно проживающий в России, при достижении определенного возраста имеет право на получение накопительной части пенсии, заполнив заявление и отправив его в соответствующую организацию.

Если заявитель желает получить единовременную выплату с накопительного счета, требуется доказать наличие оснований для проведения операции. При соблюдении всех условий у Пенсионного фонда не будет причин отказать гражданину.

Видко: Сроки обращения и выплата накопительной пенсии